財務指標とは|流動比率、ROIを解説(入門)

記事最終更新日:2020年3月7日

記事公開日:2012年5月30日

前回、「会計入門その28~特別損益と当期純利益その他」では、特別損益と当期純利益等について説明しました。

今回は、財務指標について説明します。

財務指標

財務指標(ざいむしひょう)とは、決算書データなどを用いて算出される、経営分析を行う際に有用となる数値をいいます。

これまでにもいくつか財務指標を紹介してきましたが、主な財務指標について一覧表を下に掲載します。

「今回ケース」の欄には、上の貸借対照表、損益計算書のデータを用いた場合の数字を記載しています(空欄になっているところは、データが足りず算出できない箇所です)。

様々な財務指標がありますが、今回は上記のうち2つ説明します。

流動比率

「流動比率(りゅうどうひりつ)」は財務の安全性を示す指標です。

これまでに資産と負債について説明してきました。

資産は将来お金が入ってきそうなモノ・サービス(権利)、負債は将来お金が出ていきそうなモノ・サービス(義務)、です。

そして流動資産や流動負債は、1年以内にお金の入出金が予定されています。

従って、流動資産と流動負債の比率を表す流動比率は、近い将来の会社の財務状況を簡易的に示す指標と言えます。

例えば流動比率が100%以上であれば、流動資産 > 流動負債であり、近い将来にお金が入ってきそうなものがお金が出ていきそうなものより多いため、財務状況は安全と判断する、といったように使用します。

投資収益率(ROI)

投資収益率(とうししゅうえきりつ ROI)は投資の有効性や効率性を示す指標です。

投資収益率(ROI)(%) = 利益 / 投資額 × 100

利益を上げるためには、資金調達を行ってお金を集め、モノ・サービスを仕入れ・製造してお客に販売します。

資金調達の手段としては会社に出資してもらう方法と、借り入れを行う方法があります。

【補足】出資を受けて調達した資金を「自己資本(じこしほん)」、借入によって調達した資金を、社債含めて総称して「他人資本(たにんしほん)」といいます

その他、これまでに稼いだ儲け(繰越利益剰余金)を新たにビジネスに資金注入するという方法もあります(これも自己資本です)。

新たなビジネスにお金を注ぎ込むことを「投資」といいます。

投資したお金を投下資本(とうかしほん)といいます。

利益と投下資本である自己資本(株主資本)や借入金、社債の合計額の比率であるROIは、どれだけ効率的、有効的に投資を行って利益を稼いでいるかを簡易的に示す指標と言えます。

【補足】ROIの利益は上述の財務指標一覧表のように経常利益を用いる場合もあれば、(経常利益+支払利息)を使用する場合もあります。

利益ではなくキャッシュフローをベースとして計算する場合もあります。

財務指標の応用例(ROIを例に)

ROIを応用した例を使って説明します。

例えば、ズボンを製造販売している会社で新しくズボンを製造販売しようということになりました。

そこで、社内で案を募集した結果、5つの案が出てきました。

それが次の表です。

案(プロジェクト)毎に売上高や営業利益等、決算データと同様の数字が集計されています。

プロジェクトや部門といった単位で売上や利益を管理する手法を、管理会計(かんりかいけい)といいます。

どの案も利益が出ますが投資額の上限は150であるため、全ての案を実行することはできません。

営業利益率ではE案が最も高いのですが、ROIで検討すると「C > D > B > A = E」となり、Eは最も評価が低い案になります。

E案は多額の投資が必要であり、投資の効率性・有効性がよくない、ということが分かります。

この会社ではROIを重視しているため、ROIの高い順に、C案、D案、B案を採用します。

残りの投資額が50であるためA案も追加で採用しました(E案はROIがA案と同じですが投資額が大きいので採用できません)。

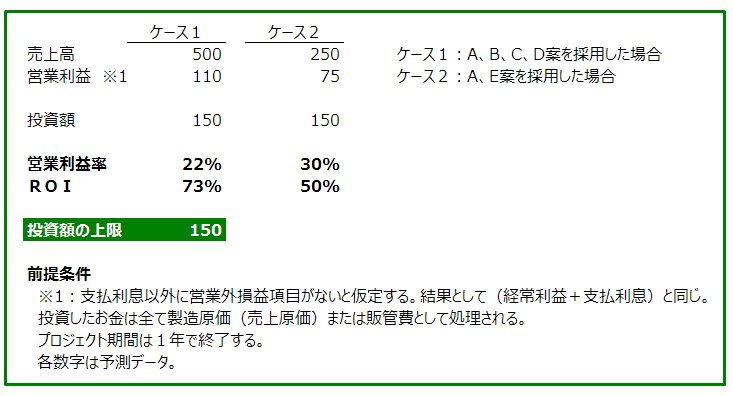

今回採用した4案(A~D案、ケース1)とA案・E案を採用した場合(ケース2)とを比較してみると、次の通りです。

【補足】今回の例は、ケース1がどの状況でも必ず正しい選択である、というわけではありません。

ROIを重視している会社であれば上記の通り採用しますが、例えば営業利益率を重視していればE案を真っ先に採用するはずです。

日本の会計基準として古くから存在し現在も実務においてお世話になる会計基準。「真実性の原則」「実現主義」「取得原価主義」など、会計学を学ぶならば欠かせません。試験勉強でも各会計基準を学ぶ前の「土台」としての役割を担う論点のため、専門スクールのテキストでも最初に解説されています。