繰延税金負債とは|仕訳を理論的に解説(簿記2級)

更新日:2025年7月30日

公開日:2021年10月24日

日商簿記2級で出題される繰延税金負債はその他有価証券評価差額金に関するものだけです。従って、受験対策としては暗記で覚えてしまって構わないと思いますが、覚え方があやふやだと繰延税金資産の仕訳パターンと勘違いしたり、貸借反対に記入してしまう可能性があります。

そこで本記事では繰延税金負債の仕訳について、簿記2級の学習範囲内ではありますが、繰延税金資産との違いも含めて理論的に解説します。

※税効果会計や法人税等の用語について知りたい方は下記の記事を参照。

繰延税金負債とは

繰延税金負債とは、税効果会計を適用した場合における会計上の利益を基準として計算した法人税等の未払をいいます。一般的に将来加算一時差異に法定実効税率を乗じて計算します。

繰延税金資産と繰延税金負債は対称的なセットです。従って、繰延税金資産とは何かを理解し計算の仕組みまで学習したら、繰延税金負債は繰延税金資産の説明中、「前払い」を「未払い」に、「多い」を「少ない」、「将来減算一時差異」は「将来加算一時差異」に、といったように文言を対義語に置き換えて考えればほとんどの点で差し支えなく理解できると思います。

繰延税金負債について、簿記2級で学習する税効果会計の仕組みを理解している前提で、例を挙げて説明すると次の通り。

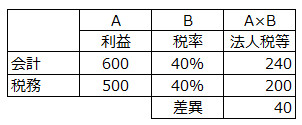

会計上の利益(税引前当期純利益)600に対して税務上の利益(課税所得)500。また、実効税率が40%の場合、下図の通り、法人税等は会計上では240になるのに対し、税務上では200になります。実際に支払う法人税等は税務上の利益で計算する200になるため、会計上の利益をベースにした法人税等240の視点で考えると、40だけ未払いの状態、ということができます。

当該40の未払い分が繰延税金負債に該当します。

一時差異

一時差異とは、会計上の資産・負債の金額と税務上の資産・負債の金額の差額をいいます。

上の例では両者の利益の差である100(=600-500)が一時差異に該当します。

※一時差異の定義では「資産・負債」の文言があり、これに対して上の例では利益で計算している点が異なりますが、利益の増加はB/Sでは資産の増加になります。この点は簿記2級の試験範囲外のため、ここでは詳細は省略します。最後に紹介する書籍では詳しく解説しているため、興味を持った方は是非ご購読ください。

将来加算一時差異

将来加算一時差異とは、一時差異が解消するときにその期の課税所得を増額する効果を持つものをいいます。

会計上の利益と税務上の利益は年度別の期毎で比較すると上の例の通り、異なりますが、過去から将来までのトータルで考えると一致します。従って、上の例の通り、「会計上の利益600>税務上の利益500」と100だけ会計上の利益が多い期の場合、将来的には必ず100だけ税務上の利益が多くなります(この点も詳細は最後に紹介の書籍で解説しています)。

従って、上の例では一時差異100(会計上>税務上)が解消する時(会計上<税務上)、税務上の利益である課税所得は会計上より増額するため、一時差異100は将来加算一時差異に該当します。

対象の税務項目

将来加算一時差異に該当する場合として、その他有価証券評価差額金などがあります。日商簿記2級ではその他有価証券評価差額金のみ出題されます。

計算方法

次の通り(冒頭の繰延税金負債の定義を計算式にしたもの)。

繰延税金負債の計算方法

- 繰延税金負債 = 将来加算一時差異 × 法定実効税率

繰延税金負債の仕訳

その他有価証券について、簿記2級で学習する「全部純資産直入法」では次の通り、仕訳します。

期末に時価評価した結果、「時価 > 取得原価」の場合には繰延税金負債勘定(負債に属する勘定科目)で仕訳します。翌期首には再振替仕訳を行います。

| 取引 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|---|

| 時価評価 (時価 > 取得原価) | その他有価証券 | ××× | その他有価証券評価差額金 | ××× |

| 繰延税金負債 | ××× | |||

| 翌期首 | その他有価証券評価差額金 | ××× | その他有価証券 | ××× |

| 繰延税金負債 | ××× |

一方で「時価 < 取得原価」の場合には繰延税金資産勘定(資産に属する勘定科目)で仕訳します。

| 取引 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|---|

| 時価評価 (時価 < 取得原価) | その他有価証券評価差額金 | ××× | その他有価証券 | ××× |

| 繰延税金資産 | ××× | |||

| 翌期首 | その他有価証券 | ××× | その他有価証券評価差額金 | ××× |

| 繰延税金資産 | ××× |

仕訳の覚え方・理解の仕方

覚え方

仕訳の覚え方としては、「その他有価証券評価差額金」と「繰延税金資産または繰延税金負債」をよく分からない勘定科目同士、同じ側に記入する、で覚えておきましょう。

理解の仕方

簿記2級で学習する税効果会計の仕組みを理解しているという前提で、理論的に説明すると次の通り。

時価評価時の仕訳は、次の通り書くことができます(その他有価証券の帳簿価額1,000、時価評価額1,200、実効税率40%の場合)。上で示した仕訳はその他有価証券評価差額金の貸借を相殺したものです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| その他有価証券 | 200 | その他有価証券評価差額金 | 200 |

| その他有価証券評価差額金 | 80 | 繰延税金負債 | 80 |

<計算>

その他有価証券の増加額:時価評価1,200‐帳簿価額1,000=200

繰延税金負債:200×実効税率40%=80

会計上では、その他有価証券は期末の時価評価時に増減しますが、税務上では帳簿価額のまま、時価評価しないルールになっています。この両者の違いが一時差異になります。今回の例では一時差異(将来加算一時差異)はその他有価証券の増加額200であり、80(200×40%)が繰延税金負債の計上額になります。

ここで、繰延税金資産の減価償却費や貸倒引当金繰入の損金算入限度超過額の場合には法人税等調整額が登場します。しかし、その他有価証券評価差額金は「純資産に属する勘定科目」です。従って、減価償却費や貸倒引当金繰入のように損益には影響を与えないため、損益計算書上に「法人税等調整額」を表示して法人税等への影響額を表すことができません。

そこで、その他有価証券評価差額に対する法人税等の(将来的な)影響額をその他有価証券評価差額金から直接控除することで、B/S上に法人税等の影響額を反映させます。従って、2行目の仕訳では借方にその他有価証券評価差額金を記入します。

表示

原則として繰延税金資産と繰延税金負債とを相殺した後に繰延税金負債の残高があれば、固定負債の区分に表示します。

仕訳例

- 期末にその他有価証券900を時価評価した結果、時価1,000であった。法定実効税率30%として決算整理仕訳を示しなさい。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| その他有価証券 | 100 | その他有価証券評価差額金 | 70 |

| 繰延税金負債 | 30 |

<計算>

その他有価証券の増加額:時価評価1,000‐帳簿価額900=100

繰延税金負債:100×実効税率30%=30

その他有価証券評価額:100×(1-実効税率30%)=70(貸借差額でも可)

繰延税金負債の仕訳解説は以上になります。最後までお読み頂きありがとうございました。