繰延税金資産とは|仕訳をわかりやすく解説(簿記2級)

更新日:2025年7月29日

公開日:2021年10月24日

繰延税金資産は税効果会計の勘定科目として学習しますが、本来は法人税等や会計理論の知識を習得してから理解できるようになる論点です。従って、簿記2級の段階では、典型的な問題と仕訳パターンを理論ではなくイメージで覚える方が効率的といえます。

本記事では繰延税金資産の仕訳について、イメージや覚え方のコツを中心に解説します。

※税効果会計や法人税等の用語について知りたい方は下記の記事を参照。

繰延税金資産とは

繰延税金資産とは、税効果会計を適用した場合における会計上の利益を基準として計算した法人税等の前払いをいいます。一般的に将来減算一時差異に法定実効税率を乗じて計算します。

簿記2級で学習する税効果会計の知識を前提として、詳細に説明すると次の通り。

「法人税、住民税及び事業税(以下、法人税等)」は課税所得に実効税率を乗じて計算しますが、税務上の利益といえる課税所得は、会計上の利益である税引前当期純利益の金額とは異なります。

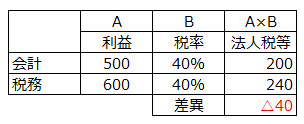

例えば、会計上の税引前当期純利益を500、税務上の課税所得を600、実効税率を40%として法人税等を計算した結果は次の通り。会計の方が税務よりも40だけ支払いが少なくて済みます。

しかし、実際に支払うのは税務上での計算結果である240です。従って、会計上の利益をベースにして考えると40だけ多く前払いしているということになります。当該前払いが繰延税金資産に該当します。

次に上の繰延税金資産の定義に記載されている「将来減算一時差異」について説明します。

一時差異

一時差異とは、会計上の資産・負債の金額と税務上の資産・負債の金額の差額をいいます。

上の例でいえば、会計上の利益500と税務上の利益600の差である100が一時差異に該当します。どちらが多くても少なくても両者の差額が一時差異です。この一時差異の定義では「資産・負債」という文言が使われていますが、利益はB/S上では現金、売掛金、固定資産などの資産と買掛金、借入金などの負債の差額として表されるため、簿記2級の学習範囲では利益と読み替えて理解しておけば差し支えありません。

将来減算一時差異

将来減算一時差異とは、一時差異が解消するときにその期の課税所得を減額する効果を持つものをいいます。

上の例では、当期に税務上の課税所得が100だけ多くなりましたが、将来の期には、税務上の課税所得が必ず100だけ少なくなります(トータルで考えると会計上も税務上も利益は同じになる)。従って、上の例で計算した一時差異100は将来減算一時差異に該当する、といえます。

対象の税務項目

将来減算一時差異に該当するものとして減価償却費の償却超過額や貸倒引当金の繰入限度超過額などがあります。他にも沢山存在しますが、簿記2級ではこの2つとその他有価証券評価差額金が出題されます。

計算方法

冒頭の定義に記載があるように、繰延税金資産は次の通り計算します。

繰延税金資産の計算方法

- 繰延税金資産 = 将来減算一時差異 × 法定実効税率

繰延税金資産の仕訳

繰延税金資産勘定(資産に属する勘定科目)で仕訳します。

| 取引 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|---|

| 計上 | 繰延税金資産 | ××× | 法人税等調整額 | ××× |

| 解消 | 法人税等調整額 | ××× | 繰延税金資産 | ××× |

繰延税金資産は前払費用と同じように仕訳を考えるとイメージできます。つまり、繰延税金資産は「法人税等の前払い」の性格を有するため、計上する時には前払いの増加として借方に記載します。その後、一時差異が解消した時には前払いが減少するため、借方に繰延税金資産を記入します。

なお、解消とは上の例では会計上の利益が税務上の課税所得よりも100だけ多くなった期をいいます(厳密には一気でなく翌期、翌々期と少しずつ解消される)。

反対側には法人税等調整額を記入します。借方・貸方の覚え方として、減価償却費や貸倒引当金繰入・貸倒損失の計上時にはこれら費用科目とは反対側に記入する、と覚えましょう。解消時はその反対です。

表示

原則として繰延税金資産と繰延税金負債とを相殺した後に繰延税金資産の残高があれば、固定資産の部(投資その他の資産の区分)に表示します。

仕訳例

減価償却費と貸倒引当金それぞれ1問ずつ出題して解説します。その他有価証券評価差額金については繰延税金負債で解説しています(下記の記事を参照)。

1.減価償却費の償却限度超過額

問題

決算を迎えた。備品1,000について会計上は100の減価償却費を計上するが、税務上では80の損金算入が認められた。結果、両者に将来減算一時差異が生じたため、減価償却費の計上および実効税率40%として繰延税金資産を計上する仕訳を示しなさい。

仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 減価償却費 | 100 | 備品減価償却累計額 | 100 |

| 繰延税金資産 | 8 | 法人税等調整額 | 8 |

計算

将来減算一時差異:100-80=20

繰延税金資産:20×実効税率40%=8

解説

本問では会計上では100の減価償却を計上するにも関わらず、税務上では80しか損金算入(税務上の費用計上のこと)が認められませんでした。減価償却費は費用のため、計上額が多ければ利益は減少します。つまり、税務上の課税所得の方が20だけ費用計上が少ない結果、20(=100‐20)だけ利益が多く計上されます。その結果、法人税等も多く支払うことになるため、会計上の利益をベースに考えると税金の前払いに該当することから繰延税金資産で仕訳します。

計算式は上記の通り。なお、1行目の減価償却費は会計ベースで仕訳するため、税務上の80ではなく100を記入します。

2.貸倒引当金の繰入限度超過額

問題

決算を迎えた。売掛金残高に対して貸倒引当金80を計上したが、うち25は損金算入が認められなかった。繰延税金資産の計上の仕訳を示しなさい。なお、実効税率は20%とする。

仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 繰延税金資産 | 5 | 法人税等調整額 | 5 |

計算

将来減算一時差異:25(問題文より)

繰延税金資産:25×実効税率20%=5

解説

問題文に「うち25は損金算入が認められなかった」とあります。問題1との微妙な表現の違いに気が付けば、この25が会計と税務の差異である将来減算一時差異であると分かります。

税効果会計の問題では税金計算の用語が登場するので難しく感じると思いますが、税効果会計で減価償却費と貸倒引当金の問題の場合には、繰延税金資産の計上の仕訳です(ちなみに繰延税金負債はその他有価証券評価差額金が出題されます)。

なお、本題と逸れますが、問題文の「貸倒引当金80を計上した」の記載から貸倒引当金は仕訳済みであると読み取れるため、解答では仕訳を記入しません。

繰延税金資産の仕訳解説は以上になります。最後までお読み頂きありがとうございました。